新NISAは改悪?制度の変更点とメリット・デメリットをFPが解説

2024年から始まる新NISAは、年間投資枠の引き上げ・非課税期間の恒久化などのメリットがある一方で、ロールオーバー不可・対象の金融商品からレバレッジ型投資信託などが除外されるなどのデメリットもあります。

「新NISAは改悪」という声もありますが、実際はどうなっているのでしょうか?

本記事では、新NISAの主な変更点4つ、メリット・デメリットとおさえておきたいポイント、ポートフォリオの例をお伝えしていきます。

2024年からの新NISAと現行NISA、4つの変更点

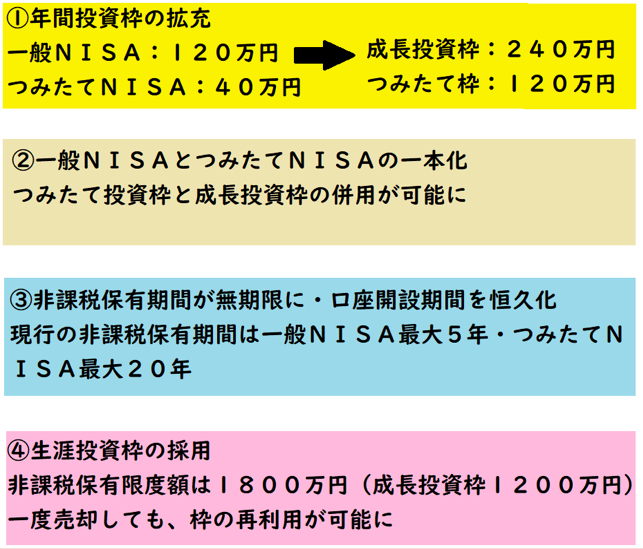

新NISA制度と現行のNISAの大きな改正点は以下の4つです。

年間投資枠の拡大

新NISAでは、非課税で新規投資できる年間額が合計360万円(つみたて投資枠:年間120万円、成長投資枠:年間240万円)に引き上げられました。

現行のNISAでは、一般NISA120万円もしくはつみたてNISA40万円のいずれかを選びます。

「新NISAを始めたら必ず年間360万円投資しなくてはいけない」という訳ではありません。投資に回すお金は「この先しばらく使う予定のないお金」を充てましょう。

月に1万円・2万円など、家計の状況に合わせて自身で金額を設定できます。

制度が恒久化され非課税保有期間は無期限に

現行の制度では一般NISA・つみたてNISAともに制度を利用できる期間が決まっていました。今回の改正で恒久化され、制度改正がない限りいつでも使えるようになりました。

非課税保有期間も無期限になりました。現行の制度では一般NISAは最長5年間、つみたてNISAは最長20年間でしたが、期間を気にすることなく運用ができます。

一般NISAとつみたてNISAが一本化

現行のNISAは、一般NISAもしくはつみたてNISAを選ぶ必要があります。一般NISA・つみたてNISAを切り替える場合は、証券会社に申請しなくてはいけません。

新NISAでは一本化され、一般NISAは「成長投資枠」、つみたてNISAは「つみたて枠」に引き継がれます。

よって、切り替えの手続きが不要です。

加えて「今月は月に1万円はつみたて、成長投資枠は3万円」「今月はつみたてだけ」など柔軟な活用が可能になります。

生涯投資枠の採用、売却しても枠が復活する

新NISAでは非課税保有期間が恒久化されましたが、富裕層に恩恵が偏らないように「生涯投資枠」が創設されました。

生涯投資枠は1,800万円で、その内成長投資枠は1,200万円です。金融商品を売却しても、枠は復活します。

例えば1,000万円分の投資信託をつみたて枠で購入すると、残りの非課税投資枠は800万円です。投資信託を300万円分売却すると、非課税投資額は合計500万円分に減りますので、残りの生涯投資枠は1,300万円に増えます。

つみたて投資だけではなく、短・中期で取引をする方にとっても、嬉しい改正内容となります。

その他の違いは以下のとおりです。

| 新NISA | 現行のNISA | |||

|---|---|---|---|---|

| 成長投資枠 | つみたて枠 | 一般NISA | つみたてNISA | |

| 対象年齢 | 18歳以上 | |||

| 年間投資枠 | 240万円 | 120万円 | 120万円 | 40万円 |

| 非課税保有期間 | 恒久化 | 最大5年 | 最大20年 | |

| 非課税保有枠 | 1,800万円 (成長投資枠は1,200万円) |

2014〜2023年まで | 2018〜2042年まで | |

| 対象の金融商品 | 上場株式・投資信託・ETFなど ※整理・監理銘柄、信託期間20年未満・毎月分配型・高レバレッジ型など一定の投資信託を除く |

長期の積立・分散投資に適した一定の投資信託(つみたてNISAと同じ) | 上場株式・投資信託・ETFなど | 長期の積立・分散投資に適した一定の投資信託 |

新NISAは改悪?ロールオーバーはできずレバナス購入も不可に

新NISAは対象の金融商品からレバレッジ型投資信託が除外されるなどのデメリットがあり、一部の投資家から「改悪では?」という声があります。

ここでは新NISAの4つのデメリットをお伝えしていきます。

現行のNISAから新NISAにロールオーバーはできない

現行の一般NISAでは非課税保有期間が終了した際に、保有している金融商品を翌年の年間投資枠に移行(移管)できます。この移管は「ロールオーバー」と呼ばれており、金額に上限はありません。(つみたてNISAはロールオーバー不可)

新NISAでは、現行NISAで保有している金融商品を新NISAに移管(ロールオーバー)できません。

「ロールオーバーできないのはデメリット」という声もありますが、見方を変えると「現行NISAをカウントせずに、新NISAにフルで投資できる」と捉えられます。

現行NISAで既に投資した金額とは別に、新NISAを最高1,800万円投資できることをメリットと受け止める人もいるでしょう。

なお現行NISAで運用している商品は、購入時から一般NISAは5年間・つみたてNISAは20年間、引き続き非課税で保有可能です。非課税期間が終了すると、自動的に課税口座に払い出されます。

特に一般NISAは非課税保有期間が最長5年間とつみたてNISAに比べて短いため、値動きと売却のタイミングに注意しましょう。

レバレッジが効く投資信託は除外。対象の金融商品が少なくなる

現行の一般NISAでは、投資家に人気のある「レバナス」などレバレッジ型の商品を運用できます。なおレバレッジとは「てこの原理」という意味で、少額の資金で数倍の金額の取引が可能です。

レバナスはアメリカのNASDAQ100市場の2倍の値動きを目指したファンドで、3倍の商品もあります。

改正後の成長投資枠では、レバレッジ型の投資信託は除外されてしまいます。他にも整理・監理銘柄、信託期間20年未満・毎月分配型の投資信託も対象外となります。

成長投資枠の対象は上場株式と投資信託などで、対象となるファンドは2,000本程度になる予定です。

制度拡充で自由度は高くなるが、自分で判断することも増える

非課税保有期間の恒久化、非課税保有枠の引き上げなどで新NISAは自由度が高くなり選択肢が増えます。

一方で、自分で投資の判断をする機会が増えるでしょう。

例えば現行のつみたてNISAでは口座を開設し、金融商品や金額を設定するだけで長期投資に適した商品を自動的に年間40万円購入し、最長20年間運用できます。

「ほったらかしで20年後に住宅購入資金などまとまったお金が欲しい」といったケースに適しているでしょう。

非課税保有期間が恒久化になると「いつ売ったらいいのか分からない」「いくら投資すべきなのか難しい」という場面は多くなるかもしれません。

よって、自分で投資の目的や期間・目標の金額などを設定することが重要となります。

ジュニアNISAの廃止

2016年に創設された未成年者向けの「ジュニアNISA」は、2023年末で新規投資が停止となります。その後も運用は可能です。

2024年以降、未成年者向けのNISAは新規受け付けを停止し、ジュニアNISAは廃止となります。

2023年末までにジュニアNISAで投資した商品は、5年間の非課税期間が終了しても18歳までは非課税となります。

ここまで新NISAのデメリットをお伝えしてきましたが、メリットも知っておきましょう。

新NISAのメリット3つ

新NISAのメリットは、主に以下の3つです。

投資可能額の増加・非課税期間の無期限化など大幅な拡充

新NISAでは年間投資枠が合計360万円、生涯投資枠が1,800万円と投資できる金額が大幅に増えました。

現行NISAは一般NISAが年間120万円(最長5年間で最大600万円)・つみたてNISAが年間40万円(最長20年間で最大800万円)です。

さらに非課税期間が無期限になりますので、大幅な拡充といえるでしょう。

現行NISAのように「年間40万円では足りない」「非課税保有期間5年間は短い」と感じることがなくなるでしょう。

さらに新NISAは売却しても枠が復活するというメリットがあります。

つみたて枠と成長投資枠を併用でき、柔軟な活用ができる

新NISAではつみたて枠と成長投資枠を併用できます。

どちらか一方のみを使うこともできますし、併用も可能で相場の状況に合わせて柔軟な活用ができます。

投資では「コア・サテライト戦略」という運用方法があります。

コア・サテライト戦略とは、資産運用をコア(核)とサテライト(衛星)に分ける考え方です。資産の8〜9割を占めるコアは低リスク・低リターンの商品を長期投資、残り1〜2割のサテライト部分は高リスク・高リターンの短・中期投資で利益を狙います。

新NISAはつみたて枠をコア、成長投資枠をサテライトとして運用することで、コア・サテライト戦略の投資が可能になります。

20年超の長期投資が可能に

現行NISAではつみたてNISAの20年間が最長の投資期間となっていますが、「20年超の長期投資をしたい」という方もいらっしゃるのではないでしょうか。

改正により非課税投資期間が恒久化され、20年を超える長期投資が可能になります。

新NISAが始まる前におさえておくべきポイント

新NISAがスタートする前に、元本割れのリスクや年間投資額の試算などおさえておきたいポイントがあります。

現行NISAと同様に元本割れの可能性がある

投資には元本割れのリスクがあります。

各種メディアの報道やYoutubeなどで「NISA=お得な制度」という考えが広まり、株価や基準価額が下がると「こんなはずでは」「なぜ損をしているの?」と思ってしまう方もいらっしゃるかもしれません。

中には「含み損が大きくなると不安になって投資をやめてしまう」「つみたてNISAを損切り」というケースもあります。

つみたてNISAは長期・分散・積み立てでリターンを見込む投資ですので、長期で保有することが前提です。「含み損が多くなると怖くなってしまう」という方は、自分が「どのくらい損失に耐えられるか(リスク許容度)」を知り、適切な金額の投資を心がけましょう。

初心者の投資についてはこちらの記事をご覧ください。

年間の投資額を試算し、いざという時の現金を確保しておく

基本的に、投資には「今後10年以上使う予定のないお金」を充てることをおすすめします。

お金は大きく分けて①生活費、②病気や失業など緊急用の資金、③教育費など使う予定のあるお金、④しばらく使う予定のないお金(余剰資金)の4つがあります。 投資には④の余剰資金を使いましょう。

たとえ「○年で売却する」と決めて運用しても、相場の動きによっては売却できない可能性があります。

緊急用の資金を投資に回すと「現金が欲しいから損切りせざるを得ない」という事態に陥ってしまう恐れがあります。

まずは年間の手取り収入を上記4つに分け、いざという時の現金を確保してから余剰資金を投資するよう心がけましょう。

ポートフォリオとリバランスを考える

投資における金融商品の組み合わせを「ポートフォリオ」と呼びます。

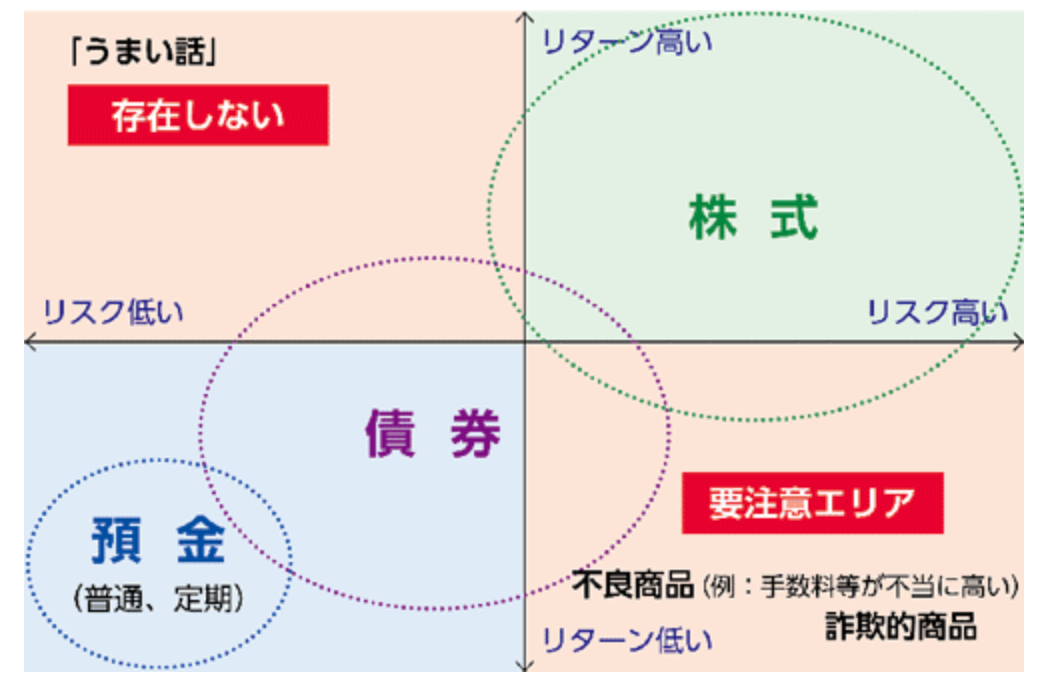

ポートフォリオは、投資の方針や経験・リスク許容度・金融商品のリスク・リターンなどを考え作成します。

例えば初心者でリスク許容度が低く損失に耐えられない人は低リスク・低リターンの債券を多めに運用し、経験者で高いリターンを目指す人は外国株式など高リスク・高リターンの商品を中心にポートフォリオを作成します。

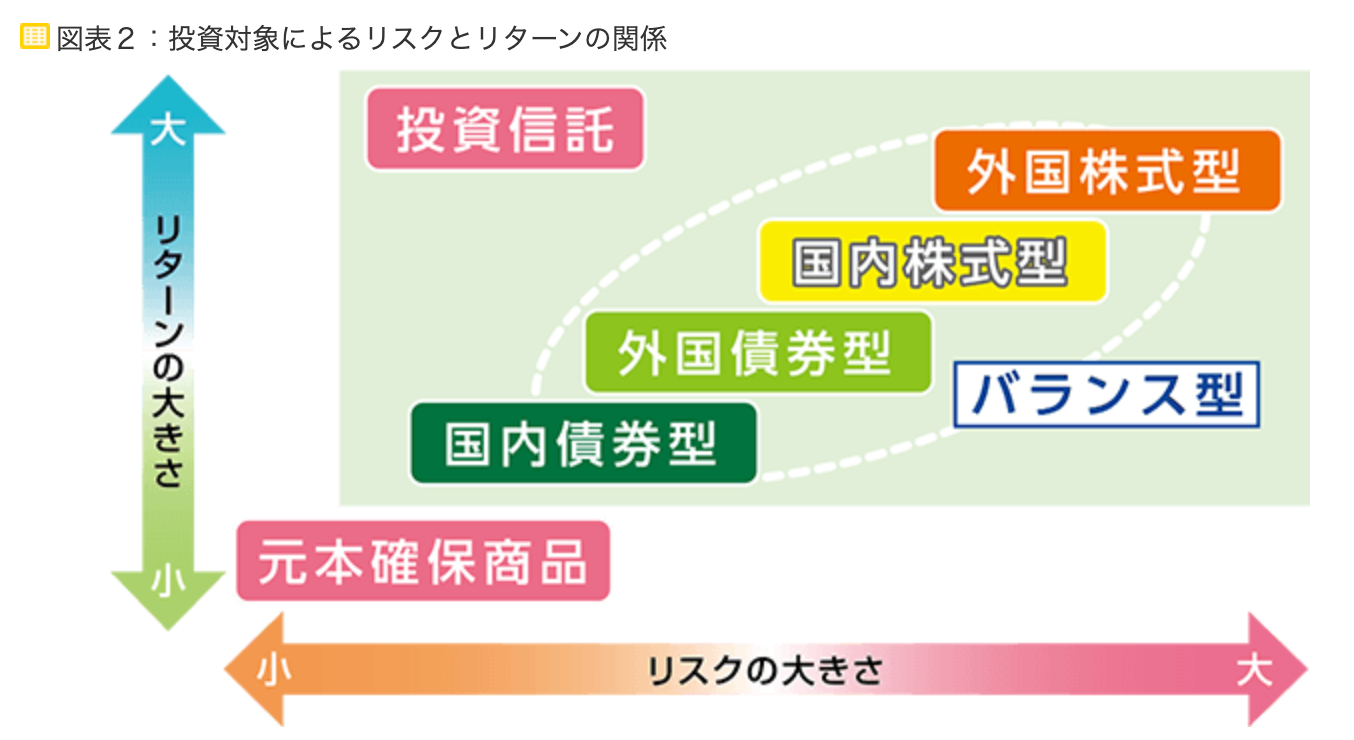

金融商品のリスクとリターンのイメージは以下のとおりです。

投資信託は商品の種類によって異なります。

「バランス型」とは、国内外の債券・株式・REIT(不動産投資信託)を一定の割合で組み合わせて運用する商品です。

他にも特定の指標と連動する動きを目指す「インデックス型」と、プロがインデックス型より高いリターンを目指す「アクティブ型」があります。

下記の「投資する金融商品・地域・投資信託の種類別のリスク・リターン」を参考にしましょう。

-

金融商品 リスク・リターン 債権 低 株式 高 -

地域 リスク・リターン 日本 低 先進国 中 新興国 高 -

投資信託の種類 リスク・リターン インデックス型 低 バランス型 低 アクティブ型 高

新NISA、どうやって運用する?3つのシミュレーション

新NISAは具体的にどのように運用すれば良いのでしょうか?

年齢と投資方針が異なる3つのパターンを紹介していきます。

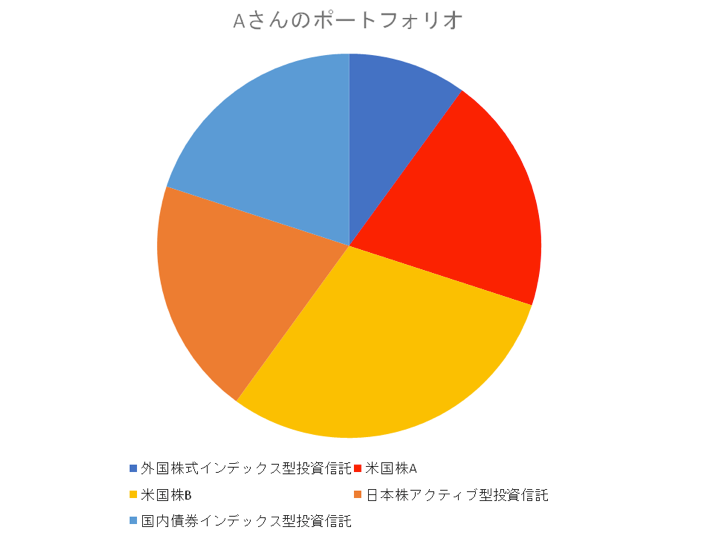

20代で攻めの投資をするAさんのポートフォリオ

年齢が若いと、投資で損をしても給料などで取り戻せる可能性が高くなることからリスク許容度は高いといわれています。

20代で高リスク・高リターンの運用をするAさんの新NISAのポートフォリオを見てみましょう。

| 金融商品 | 割合 |

|---|---|

| 外国株式インデックス型投資信託 | 10% |

| 米国株A・B | 50% |

| 日本株アクティブ型投資信託 | 20% |

| 国内債権インデックス型ファンド | 20% |

成長投資枠は高リスク・高リターンの米国株(合計50%)が中心です。投資信託は、インデックス型よりリスクが高いアクティブ型投資信託が20%を占めています。

残りの30%はつみたて枠で、外国株式インデックス型投資信託と低リスクの国内債券インデックス型投資信託です

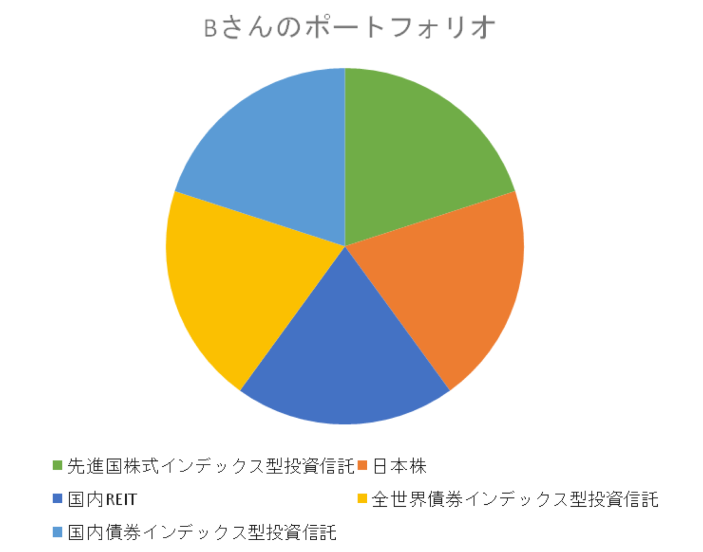

40代でバランス良く運用したいBさんのポートフォリオ

40代で中リスク・中リターンの運用を目指す、Bさんのポートフォリオは以下のとおりです。

| 金融商品 | 割合 |

|---|---|

| 先進国株式インデックス型投資信託 | 20% |

| 日本株 | 20% |

| 国内REIT | 20% |

| 全世界債券インデックス型投資信託 | 20% |

| 国内債券インデックス型投資信託 | 20% |

「守り」の部分は国内債券インデックス型投資信託・全世界債券インデックス型投資信託で、「攻め」は日本株と先進国株式インデックス型投資信託です。

REITは不動産投資信託を意味します。投資家から集めたお金で不動産を購入・運用し、売却益や賃料などがリターンとなります。

基本的に株式と債券は逆の動きをするといわれていますので、どちらかの価額が下落した時でも安定した運用が期待できます。

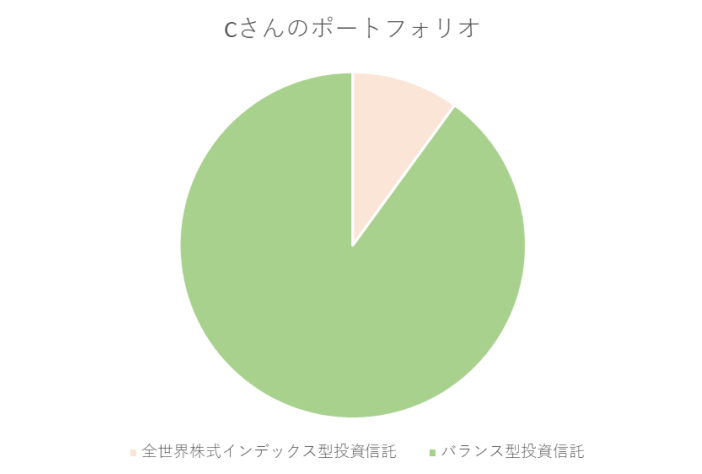

50代でつみたて枠中心に運用するCさんのポートフォリオ

| 金融商品 | 割合 |

|---|---|

| 全世界株式インデックス型投資信託 | 10% |

| バランス型投資信託 | 90% |

全額をつみたて枠で運用する50代のCさんは、90%がバランス型投資信託・10%は全世界株式インデックス型投資信託です。

全世界株式インデックス型投資信託は、全世界にリスクを分散できるというメリットがあり、株式インデックス型投資信託の中でも低リスク・低リターンといえます。

残り90%のバランス型投資信託は、世界の株式・債券・REITを組み合わせたファンドで、手堅い運用を行います。

「ポートフォリオをどうやって作成すれば良いのか分からない」「中リスク・中リターンの運用をしたいけどどうすれば良いのか」という方は、上記のポートフォリオを参考にしてみてはいかがでしょうか。

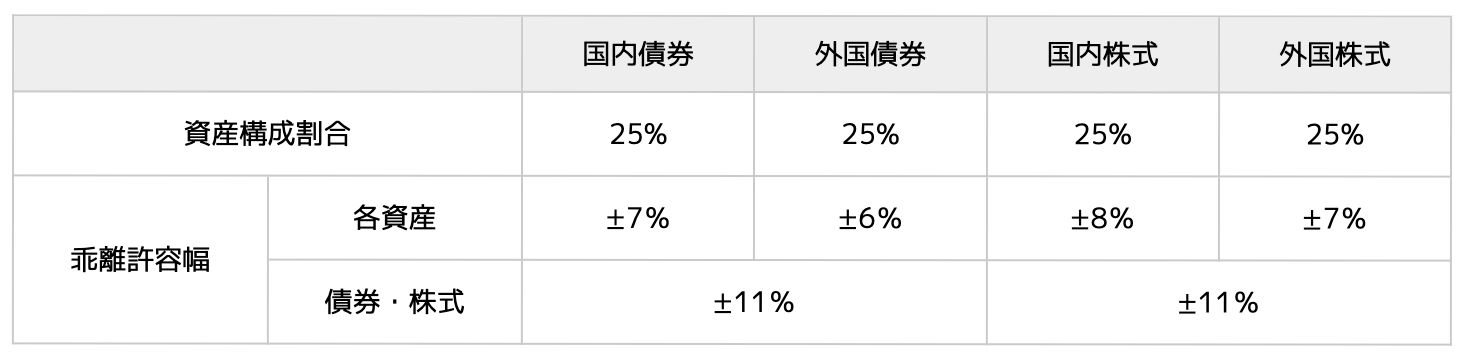

また、公的年金を運用する「年金積立金管理運用独立行政法人(GPIF)」のポートフォリオは長期で利益を見込めるものです。

国内・外国の債券と株式が全て25%ずつというバランスのとれたポートフォリオになっていますので、こちらも参考にしてみましょう。

新NISAまで待つべき?NISAを始めたい人は今すぐ口座開設を

2023年12月末まで、現行NISAに加入することができます。

「新NISAまで待つべき?」と疑問を抱く方もいらっしゃるかもしれませんが、新NISAと現行NISAは別枠です。よって資金に余力があれば、現行NISAで資産運用を始めるという選択肢もあります。

この記事で現行NISAと新NISAの違いやメリット・デメリットを把握し、今後に活かしていきましょう。

メールマガジン登録

予想のお知らせ(AM7:30頃配信)や、ドル円・米国株の情報をお届けします。

アクセスランキング

人気コンテンツトップ10

| 1 | ドル円AI予想||投資の森 |

|---|---|

| 2 | 日経平均TOP |

| 3 | 日経平均 今日のAI予想 |

| 4 | NYダウ 予想| 投資の森 |

| 5 | 日経平均先物(日経225先物)... |

| 6 | 日銀ETF買い入れ判定 予想 |... |

| 7 | NYダウ(ダウ工業株30種平均... |

| 8 | 日経平均:リアルタイムチャ... |

| 9 | 日経平均株価:RSIチャート ... |

| 10 | 米ドル/円(ドル円):ストッ... |

高配当ランキング»

| 銘柄 | 利回り | |

|---|---|---|

| 1 | ドリームインキュベータ | 9.49 % |

| 2 | ダイドーリミテッド | 8.67 % |

| 3 | アールビバン | 8.59 % |

市況

| 国内14:50 更新 | ||

|---|---|---|

| 日経先物(大証) | 36,910.00 | -1.34% |

| トピックス | 2,749.30 | -2.35% |

| 為替14:51 更新 | ||

|---|---|---|

| ユーロ円 | 162.69 | -0.29% |

| ユーロドル | 1.0788 | -0.13% |

| 国外14:35 更新 | ||

|---|---|---|

| ナスダック | 17,804.03 | 0.00% |

| 上海総合 | 3,346.45 | -0.79% |